Sygnały VIP Forex i Gold – tygodniowa wydajność: +1680 pipsów (25–29 sierpnia 2025 r.)

Według BestTradingSignal.com, przedstawiamy cotygodniowe podsumowanie skuteczności sygnałów VIP za okres 25–29 sierpnia 2025 r . Sygnały obejmowały złoto, ropę naftową, główne pary walutowe oraz indeks Dow Jones, generując silne wyniki w ciągu jednego tygodnia handlowego. Aby zapoznać się z bardziej zaufanymi dostawcami, odwiedź stronę Sygnałów Transakcyjnych na Economies.com.

- Złoto (GOLD): -100 / +160 / +80 / +130 / -100 / +110

- Dow Jones (DOWJONES): +130 / +170 / +70 / +40 / -100 / +420

- GBP/USD: +40 / +40 / +25

- USD/JPY: +75

- EUR/USD: +40 / +110

- Ropa naftowa USA (USOIL): +90 / +45 / +65

- NZD/USD: +25

- GBP/JPY: +30

- Srebro (SREBRO): +45

- USD/CAD: +40

Całkowity zysk: +1680 pipsów

Wygrywające transakcje: 21

Stratne transakcje: 3

Przewodnik po sygnałach handlowych: Stop Loss, zabezpieczanie transakcji, realizacja zysków i zlecenia oczekujące

Spis treści

- Zabezpieczenie transakcji po pierwszym celu

- Strategia częściowego generowania zysków

- Zlecenia oczekujące: Kupno z limitem i Sprzedaż z limitem

- FAQ dotyczące sygnałów handlowych

Zabezpieczenie transakcji po osiągnięciu pierwszego celu: dlaczego i jak przesuwać stop loss

Według prawdziwych sygnałów handlowych publikowanych na BestTradingSignal.com, jedną ze skutecznych strategii jest zabezpieczenie transakcji po osiągnięciu pierwszego celu zysku. Polega to na przesunięciu poziomu Stop Loss (SL) z pozycji początkowej do punktu wejścia lub na niewielki zysk, aby transakcja stała się wolna od ryzyka.

- Gdy cena osiągnie pierwszy cel, dostosuj poziom Stop Loss do wejścia.

- Gwarantuje to brak strat w przypadku nagłej zmiany trendu na rynku.

- Zyskujesz spokój ducha, dążąc do wyższych celów.

Przykład: Otwarto opcję KUP na poziomie 1900 → TP1 = 1910 → SL przesunął się z 1895 do 1900 po osiągnięciu TP1. Teraz transakcja jest zabezpieczona.

Częściowe realizowanie zysków z sygnałów transakcyjnych: skalowanie w celu zapewnienia spójności

Zamiast zamykać sygnał od razu, profesjonalni traderzy zarządzają ryzykiem, realizując zyski na różnych etapach. BestTradingSignal.com często strukturyzuje sygnały z wieloma celami, aby traderzy mogli stopniowo zabezpieczać zyski.

- Zamknij część działki (np. 30%) w TP1.

- Zamknij kolejną część w TP2.

- Niech ostatnia część pobiegnie do TP3 ze Stop Loss na poziomie bezstratnym.

Gwarantuje to stałe zyski, zmniejsza ryzyko i maksymalizuje potencjał, gdy trend się utrzyma.

Zlecenia oczekujące w sygnałach handlowych: Kupno z limitem i Sprzedaż z limitem

Wiele sygnałów z BestTradingSignal.com obejmuje również zlecenia oczekujące. Umożliwiają one automatyczne wejście po cenach strategicznych.

Kup limit

Pozycja poniżej obecnej ceny , oczekiwane odbicie od wsparcia. Przykład: Złoto na poziomie 1920 → Limit kupna na poziomie 1900 → otwarcie pozycji, gdy cena osiągnie poziom 1900.

Limit sprzedaży

Pozycja powyżej obecnej ceny , z oczekiwaniem na odrzucenie przy oporze. Przykład: EUR/USD na poziomie 1,0850 → Limit sprzedaży na poziomie 1,0900 → otwarcie pozycji, gdy cena osiągnie poziom 1,0900.

FAQ: Strategie sygnałów handlowych

Po co zabezpieczać transakcję po osiągnięciu pierwszego celu?

Ponieważ zapewnia bezpieczeństwo — po przesunięciu poziomu Stop Loss na pozycję wejścia ryzyko zostaje wyeliminowane.

Czy częściowa realizacja zysku jest lepsza niż całkowite zamknięcie transakcji?

Tak. Zapewnia stałe zyski, jednocześnie utrzymując część pozycji w ruchu, umożliwiając większe ruchy.

Kiedy należy korzystać z zamówień oczekujących?

Kiedy sygnały przewidują odwrócenie trendu na określonych poziomach, ale nie można stale monitorować rynku.

Ostrzeżenie o ryzyku: Handel walutami, złotem i kontraktami CFD wiąże się ze znacznym ryzykiem. Poniższe przykłady mają charakter edukacyjny i oparte są na strategiach z BestTradingSignal.com. Zawsze handluj odpowiedzialnie.

Stop-Loss w sygnałach handlowych: czym jest i sprawdzona strategia ochrony kapitału

Stop-loss to jedno z najważniejszych narzędzi w tradingu, służące ochronie kapitału przed dużymi stratami. Użycie stop-loss na poziomie od 1% do 4% kapitału oznacza ustalenie jasnego limitu straty, jaką jesteś gotów ponieść w pojedynczej transakcji. Takie podejście gwarantuje, że możesz kontynuować handel nawet po serii strat, stosując jednocześnie wiarygodne sygnały handlowe .

Dlaczego 1% do 4%?

- 1%: Idealne dla konserwatywnych inwestorów, minimalizuje wpływ powtarzających się strat na saldo.

- 4%: Odważniejsza opcja dla nieco bardziej agresywnych traderów, którzy szukają wyższego potencjału zysku, ale przy większym ryzyku.

Jak zastosować tę strategię

- Oblicz 1–4% salda swojego konta — jest to maksymalna dopuszczalna strata na transakcję.

- Ustaw zlecenie stop-loss tak, aby potencjalna strata nie przekroczyła wyliczonej kwoty.

- Upewnij się, że poziom stop-loss jest zgodny z punktem wejścia określonym przez Twój sygnał transakcyjny .

Korzyści z tego podejścia Stop-Loss

- Chroni Twój kapitał przed znacznymi stratami.

- Promuje zdyscyplinowany i zorganizowany handel.

- Pomaga kontrolować emocje i ograniczać impulsywne podejmowanie decyzji.

- Jest zgodny ze standardami profesjonalnego zarządzania pieniędzmi stosowanymi w globalnych sygnałach handlowych .

Podsumowanie

Ustawienie stop-lossa na poziomie od 1% do 4% kapitału inwestycyjnego to podstawa skutecznego zarządzania ryzykiem. Niezależnie od tego, czy śledzisz sygnały transakcyjne na rynku Forex, złota czy indeksów, ta metoda zapewnia długoterminową stabilność i odporność rynku. Aby uzyskać wysokiej jakości informacje handlowe, rozważ sygnały z zaufanych globalnych źródeł, takich jak Economies.com.

Ostrzeżenie o ryzyku: Handel produktami z dźwignią finansową wiąże się z wysokim poziomem ryzyka i może skutkować utratą całego kapitału. Niniejsza treść ma charakter wyłącznie edukacyjny i nie stanowi porady finansowej ani bezpośredniego sygnału transakcyjnego.

Najlepsze sygnały handlowe i optymalna wielkość lota według salda rachunku dla efektywnego zarządzania ryzykiem

Treść artykułu

- Wprowadzenie do sygnałów handlowych

- Złote zasady handlu

- Tabela optymalnych rozmiarów partii

- Wskazówki dotyczące każdej wielkości partii

- Pytania przed transakcją

- Często zadawane pytania dotyczące handlu globalnego

- Wnioski i sygnały

- Ostrzeżenie o ryzyku

Wybór optymalnej wielkości lota przy jednoczesnym podążaniu za wiarygodnymi globalnymi sygnałami handlowymi to podstawa długoterminowego sukcesu na rynkach finansowych. Niezależnie od tego, czy handlujesz walutami Forex , złotem , ropą naftową , indeksami giełdowymi czy akcjami na giełdach międzynarodowych, zarządzanie ryzykiem zaczyna się od znajomości prawidłowej wielkości pozycji dla salda Twojego rachunku. Ten poradnik zawiera praktyczną tabelę wielkości lota, złote zasady handlowe oraz sprawdzone wskazówki dotyczące stosowania sygnałów w globalnym otoczeniu rynkowym.

Jeśli szukasz najlepszych sygnałów Forex lub alertów dotyczących handlu towarami , to źródło pomoże Ci zintegrować je z Twoją codzienną strategią, zachowując jednocześnie dyscyplinę w zakresie kontroli ryzyka.

Złote zasady bezpiecznego handlu globalnego

- Dostosuj wielkość lota na podstawie salda swojego konta, aby zminimalizować ryzyko.

- Zawsze ustalaj stop-loss , aby zabezpieczyć się przed nieoczekiwanymi ruchami na rynku.

- Unikaj nadmiernego zadłużenia, zwłaszcza w zmiennych warunkach rynkowych na świecie.

- Przed zawarciem transakcji upewnij się, że masz dodatni stosunek ryzyka do zysku .

- Bądź konsekwentny — unikaj impulsywnych transakcji, które odbiegają od Twojego planu.

- Śledź sygnały handlowe z renomowanych globalnych źródeł, takich jak Economies.com.

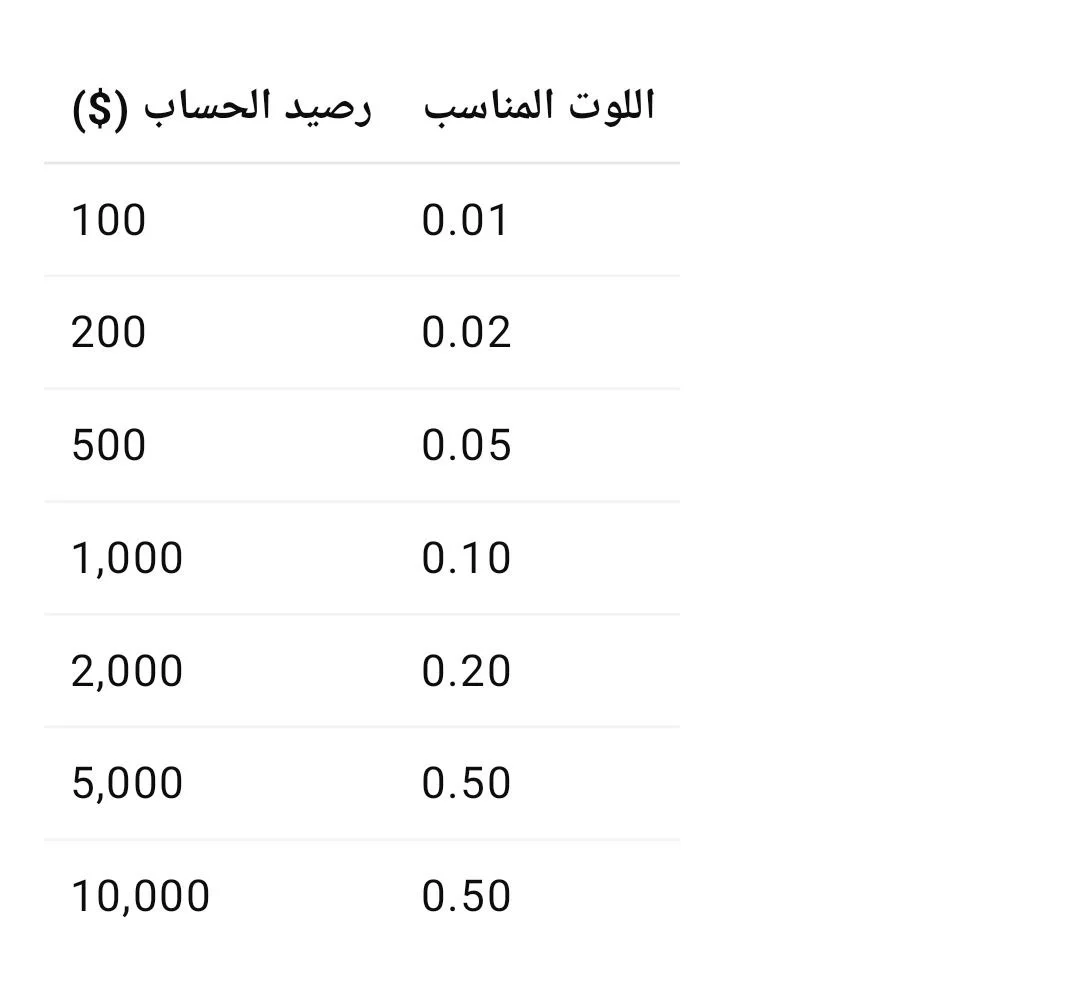

Optymalna wielkość partii według salda konta

| Wielkość partii | Saldo konta ($) |

|---|---|

| 0,01 | 100 |

| 0,02 | 200 |

| 0,05 | 500 |

| 0,10 | 1000 |

| 0,20 | 2000 |

| 0,50 | 5000 |

| 1,00 | 10 000 |

Wskazówki dotyczące każdej wielkości partii

- 0,01 – 0,05: Idealne dla początkujących i do testowania nowych strategii przy minimalnym ryzyku.

- 0,10 – 0,20: Nadaje się dla średnio zaawansowanych traderów, stosujących ustrukturyzowane, sprawdzone strategie.

- 0,50 – 1,00: Dla doświadczonych traderów, których transakcje są bardzo wiarygodne i poparte dogłębną analizą.

Pytania, które należy zadać przed transakcją

- Czy stosunek ryzyka do korzyści wynosi co najmniej 1:2?

- Czy Twój poziom zleceń stop-loss opiera się na solidnym rozumowaniu technicznym czy fundamentalnym?

- Czy wielkość Twojej pozycji jest zgodna z wielkością Twojego konta i zmiennością rynku?

- Czy stosujesz zdyscyplinowany plan handlowy oparty na wiarygodnych sygnałach ?

Często zadawane pytania dotyczące handlu globalnego

Jaka jest idealna wielkość lota w przypadku handlu złotem?

Konserwatywni inwestorzy powinni zacząć od 0,01–0,10 lotów, utrzymując ryzyko na transakcję na poziomie 1–2% i stosując wyraźnie określony poziom stop-loss.

Czy sygnały handlowe różnią się w zależności od rynku?

Zasady pozostają takie same na całym świecie, jednak płynność, zmienność i sesje handlowe mogą się różnić w zależności od regionu.

Jak najlepiej wykorzystać codzienne sygnały handlowe?

Określ swoją tolerancję ryzyka, sprawdź, czy sygnał pasuje do Twojego planu handlowego i zawsze używaj zlecenia stop-loss.

Wnioski i sygnały

Znajomość optymalnej wielkości lota i śledzenie wiarygodnych globalnych sygnałów transakcyjnych są kluczowe dla utrzymania stabilnych wyników. Stosuj sprawdzone zasady zarządzania ryzykiem i integruj informacje z wiarygodnych źródeł, takich jak Economies.com, w swojej globalnej strategii handlowej.

Ostrzeżenie o ryzyku: Obrót lewarowanymi produktami finansowymi wiąże się ze znacznym ryzykiem i może skutkować utratą całego zainwestowanego kapitału. Niniejsza treść ma charakter wyłącznie edukacyjny i nie stanowi bezpośredniego sygnału transakcyjnego.